Contributi e detrazioni

L’acquisto di un montascale a poltroncina, a piattaforma e di una piattaforma elevatrice per l’utilizzo in abitazioni private, in quanto bene finalizzato all’abbattimento delle barriere architettoniche, gode di agevolazioni e benefici fiscali.

Le informazioni contenute nel presente fascicolo si basano sulle norme legislative attualmente in vigore, relative al trattamento fiscale delle detrazioni d’imposta. Essendo sempre possibili cambiamenti e/o interpretazioni delle norme è consigliato controllare che non ci siano state variazioni nel trattamento fiscale. È comunque sempre consigliabile rivolgersi al proprio commercialista o fiscalista per evitare di incorrere in errori e/o verificare l’applicabilità della normativa. ABITEL non si assume responsabilità in merito alla fruizione e/o fruibilità o meno delle agevolazioni e/o benefici fiscali di legge ed il presente documento ha finalità meramente informative.

Detrazioni

Dall’imposta lorda il contribuente potrà detrarre:

- L’importo pari al 19% della intera spesa sostenuta, secondo quanto previsto dall’ art. 13-bis del DPR n° 917 del 22/12/1986 e successive modifiche.

- L’importo pari al 50% della spesa sostenuta fino ad un massimale di 96.000€ per singola unità immobiliare, ai sensi dell’Art. 16-bis del D.P.R. 917/1986. La detrazione del 50% è in vigore dal 26 giugno 2012 e sarà applicabile sino al 31 dicembre 2015; vige di conseguenza il principio di cassa, ovvero farà fede la data del bonifico che deve essere effettuato non prima del 26 giugno 2012 e non oltre il 31 dicembre 2015. Successivamente al 31/12/2015, a meno di ulteriori proroghe e salvo eventuali modifiche, la detrazione passerà al 36%

Contributi

La legge n° 13/1989 (“disposizioni per favorire il superamento e l’eliminazione delle barriere architettoniche negli edifici privati”) prevede fondi per finanziare l’installazione di poltroncine montascale, di piattaforme montascale e piattaforme elevatrici. Lo Stato concede contributi erogati tramite la Regione per l’abbattimento delle barriere architettoniche al domicilio del disabile o nei Centri per disabili.

1) Detrazioni

Detrazione Irpef 19%

Hanno diritto alla detrazione IRPEF del 19% sull’intero importo della spesa sostenuta, i contribuenti che rientrino nella categoria delle persone disabili che: “presentano una minorazione fisica, psichica o sensoriale, stabilizzata o progressiva, che è causa di difficoltà di apprendimento, di relazione o di integrazione lavorativa, tale da determinare un processo di svantaggio sociale o di emarginazione”. L’invalidità deve comportare “menomazioni funzionali permanenti con ridotte o impedite capacità motorie” e deve essere dimostrata con una documentazione medica appropriata.

Ha diritto alla detrazione anche il contribuente che abbia fiscalmente a carico il soggetto portatore di handicap.

Nel caso della detrazione del 19%, la procedura è analoga a quella applicata per le spese mediche. L’avente diritto alla detrazione non farà altro che conservare le fatture relative alle spese sostenute e portarne l’importo in detrazione. La detrazione si applica interamente nella dichiarazione dei redditi relativa all’anno nel quale si è provveduto al pagamento

della spesa.

Detrazione Irpef 50%

La detrazione IRPEF del 50% può essere invece usufruita da qualsiasi contribuente, indipendentemente dal suo stato di salute, che installi un montascale o una piattaforma elevatrice, in un immobile di proprietà o detenuto ad altro titolo (uso, usufrutto, abitazione, locazione, comodato) e su immobili residenziali adibiti promiscuamente all’esercizio di un’attività commerciale (dell’arte o della professione), purché situato in Italia. Non è necessario avere residenza nell’immobile nel quale viene realizzato l’impianto, né che sia di proprietà. E’ possibile usufruire della detrazione anche da chi occupa l’immobile a titolo di locazione o comodato o dal familiare convivente.

I pagamenti dovranno essere fatti, a pena di decadenza del beneficio, con apposito bonifico bancario ai sensi della legge 449/97 e successivo regolamento di attuazione.

Si dovrà indicare:

- la causale del pagamento: “montaggio di un montascale/piattaforma elevatrice al fine dell’abbattimento delle barriere architettoniche”

- Codice Fiscale del beneficiario della detrazione (se più di uno è consigliabile inserirli tutti)

- Codice Fiscale del destinatario del bonifico

La fattura può essere emessa anche ad un solo soggetto ed ai fini della detrazione fiscale è necessario che vengano effettuati i bonifici, sempre secondo la L. 449/97. Dovranno essere indicati il codice fiscale di chi effettua il bonifico, il codice fiscale degli altri fruitori della detrazione ed il codice fiscale del destinatario del bonifico.

L’importo pari al 50% della spesa (inclusa IVA) può essere portato in detrazione in parti uguali in 10 anni. Nota: qualora il pagamento della fornitura avvenga, in toto o in parte, tramite finanziaria, la richiesta di finanziamento dovrà essere corredata da apposita dichiarazione attestante la volontà di accedere all’agevolazione del 50%.

Tre le ulteriori novità del Decreto Legge 83 del 22 giugno 2012 (Misure urgenti per la crescita del Paese) si segnala anche:

- L’abolizione dell’obbligo di comunicazione di inizio lavori al Centro Operativo di Pescara. I dati richiesti dalla suddetta comunicazione andranno indicati nella dichiarazione dei redditi.

- L’eliminazione dell’obbligo di indicare il costo della manodopera, in maniera distinta nella fattura emessa dall’impresa che segue i lavori.

- La facoltà riconosciuta al venditore, nel caso in cui l’unità immobiliare sulla quale sono stati eseguiti i lavori sia ceduta prima che sia trascorso l’intero periodo di godimento della detrazione, di scegliere se continuare a usufruire delle detrazioni non ancora utilizzate o trasferire il diritto all’acquirente dell’immobile (persona fisica).

- L’obbligo per tutti i contribuenti di ripartire l’importo detraibile in 10 quote annuali; dal 2012 non è più prevista per i contribuenti di 75 e 80 anni la possibilità di ripartire la detrazione, rispettivamente in 5 o 3 quote annuali.

- L’estensione dell’agevolazione agli interventi necessari alla ricostruzione o al ripristino dell’immobile danneggiato a seguito di eventi calamitosi, se è stato dichiarato lo stato di emergenza

Modalità per l’ottenimento delle Detrazioni

Nel caso in cui il contribuente non sia tenuto a presentare il mod. UNICO in quanto pensionato o lavoratore dipendente senza altri redditi, al fine di ottenere la detrazione, è comunque necessario presentare il mod. 730 o mod. UNICO. Il mod.730, che può essere presentato da tutti i lavoratori dipendenti e da tutte le categorie di pensionati, anche se sono presenti redditi da altre fonti (terreni, immobili, capitali, ecc), presenta un ulteriore vantaggio rispetto al mod. UNICO: infatti, nel caso il dichiarante, a seguito della detrazione d’imposta, risultasse in credito d’ imposta, potrà ottenere l’immediato rimborso del credito da parte del soggetto erogante la pensione o lo stipendio.

Spese sostenute nell’interesse di terzi

Le spese per l’acquisto di un montascale e di una piattaforma elevatrice sono detraibili anche nel caso in cui la spesa sia stata sostenuta dal dichiarante nell’interesse delle persone fiscalmente a carico.

Procedura in caso di condomini

Nel caso di fornitura di montascale e/o piattaforme elevatrice da installare su parti comuni di edifici condominiali il soggetto legittimato ad eseguire i lavori e ad usufruire della detrazione di imposta è esclusivamente il condomìnio. Per gli interventi effettuati sulle parti comuni dell’edificio, il beneficio compete con riferimento all’anno di effettuazione del bonifico da parte dell’amministrazione del condominio. In tale ipotesi, la detrazione spetta al singolo condomino nel limite della quota a lui imputabile, a condizione che quest’ultima sia stata effettivamente versata al condominio entro i termini di presentazione della dichiarazione dei redditi. L’iter procedurale da seguire è il seguente:

- predisposizione di una delibera assembleare dalla quale risulti il parere favorevole dei condomini, secondo le maggioranze previste dal Codice Civile, all’esecuzione dei lavori ed eventuale ripartizione della spesa tra i soli condomini che la sostengono

- predisposizione, da parte dell’Amministratore, della tabella di ripartizione della spesa in base ai millesimi di proprietà. Nel caso in cui solo una parte dei condomini partecipino alla spesa, l’Amministratore dovrà predisporre un’apposita tabella riferita al singolo intervento oggetto della delibera.

- emissione delle fatture a nome del condominio.

- pagamento dei lavori mediante apposito bonifico bancario da parte del condomìnio.

Si fa inoltre presente che, nell’ipotesi di condomìnio senza Amministratore (a parte l’obbligo della nomina in caso di condomìni superiore a 8 unità abitative, dal 18/06/2013 e l’obbligo di un codice fiscale del condominio dalle 5 unità), può essere uno qualunque dei condòmini a rivestire tale carica, previa richiesta del codice fiscale del condomìnio alla locale Agenzia delle Entrate.

2) Contributi

Il contributo viene rilasciato alle persone affette da “menomazioni o limitazioni funzionali permanenti” causanti obiettive difficoltà alla mobilità. È sufficiente una patologia tale da rendere impossibile o anche soltanto difficoltoso o pericoloso salire a piedi una rampa di scale.

N.B. per attestare questa condizione è sufficiente un certificato medico in carta semplice rilasciato da un qualsiasi medico che indichi quali patologie causino le limitazioni del paziente e le relative conseguenze sulla sua mobilità.

Non è necessario essere riconosciuti invalidi.

I portatori di handicap riconosciuti invalidi al 100% dalla ASL competente, con difficoltà di deambulazione hanno diritto di precedenza nelle graduatorie delle domande ammesse al contributo.

Criteri di assegnazione del Contributo

Nella definizione della graduatoria si considerano solo due elementi:

- Il diritto di precedenza degli invalidi al 100%.

- L’ordine cronologico di presentazione della domanda.

Età, reddito, spesa per i lavori, tipo di soluzione scelta per il superamento della barriera… non hanno rilevanza alcuna. Le domande che per mancanza di fondi non possono essere soddisfatte nell’anno, vengono d’ufficio prese in considerazione l’anno successivo.

Ammontare del Contributo

La legge 13/1989 (applicabile per installazioni in edifici costruiti prima del 1989) stabilisce che il contributo sarà pari alla spesa effettivamente sostenuta fino ad un valore di € 2.582,28. Per importi fino 12.911,42€ l’eccedenza rispetto ai 2.582,28€ godrà di un ulteriore contributo pari al 25%. Costi eccedenti i 12.911,42€ avranno un ulteriore contributo del 5%.

Di seguito alcuni esempi:

| Spesa per l’acquisto | Contributo Legge 13/89 |

|

€ 8.500,00 |

€ 4.061,64 |

|

€ 10.000,00 |

€ 4.436,71 |

|

€ 12500,00 |

€ 5.061,71 |

|

€ 18.000,00 |

€ 5.418,98 |

Documenti necessari per l’ottenimento del Contributo

Domanda di Contributo

La domanda di contributo (richiedetene una copia al consulente IGV GROUP S.p.a) va presentata agli Uffici preposti del Comune dove è situato l’immobile e nel quale il richiedente abbia “stabile e abituale dimora”, prima dell’inizio dei lavori. La domanda deve essere presentata dalla persona che ha le difficoltà di movimento o da chi ne esercita la tutela o la potestà.

Se il costo dei lavori sarà sostenuto da un altro soggetto (familiare, condominio, proprietario dell’immobile) questi per ricevere il contributo dovrà sottoscrivere la domanda stessa. Non vi sono scadenze per la presentazione della domanda, domande relative ad un certo anno possono essere presentate entro il primo marzo dell’anno successivo (ad es. 1 marzo 2016 per contributi relativi all’anno 2015) domande presentate dopo il primo marzo slitteranno all’anno successivo.

Oltre alla domanda, da presentare con marca da bollo dovranno allegarsi:

- Certificato medico in carta semplice attestante la verifica funzionale permanente.

- Descrizione delle opere da realizzare (preventivo o lettera d’ordine).

- Codice Fiscale del beneficiario del contributo

- Fotocopia della Carta d’Identità

- Autocertificazione del richiedente che definisca: L’ubicazione dell’immobile, le difficoltà di accesso, le opere che verranno eseguite, l’attestazione che tali opere non siano già esistenti o in corso di esecuzione, che per tali lavori non è stato concesso un ulteriore contributo. Per gli invalidi al 100% dovrà essere allegata la:

- Copia autenticata del certificato di invalidità.

LE ESPERIENZE DEI NOSTRI CLIENTI

Cosa dicono di noi, dei nostri prodotti e di come lavoriamo.

-

Marco Lombardi

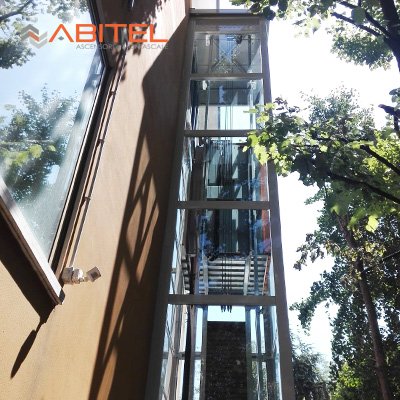

Personale professionale e preparato. Elevatore perfettamente corrispondente alle aspettative, funzionale e di design.

-

Laura Caruso

Estremamente disponibili e tempistivi nel fornirci assistenza per un ascensore condominiale, tecnici preparati e gentili, che non guasta.

-

Monica Vitale

Azienda seria e professionale con particolare attenzione per il cliente. Elevatore di ottima qualità.

-

Rita Orlando

Molto soddisfatta del prodotto (montascale a pedana) e della professionalità e gentilezza di tutti gli operatori. Assolutamente consigliati.

-

Daniele Bellini

Per l'installazione di un ascensore condominiale ci siamo rivolti ad Abitel e posso confermare l'estrema professionalità di tutto il personale, dai tecnici ai consulenti.

-

Eleonora Ferretti

Già super attenti e disponibili dal sopralluogo, rapporto qualità prezzo perfetto se si considera anche l'assistenza, appena abbiamo avuto bisogno sono intervenuti. Ottimi professionisti.

-

Federico Piras

Gentili e sempre pronti a intervenire, prodotto pienamente conforme a quanto richiesto. Consiglierei i loro servizi.

-

Claudia Milani

Fatto installare un montascale per mia madre che è molto contenta. Dopo un anno funziona ancora perfettamente ed è anche elegante da vedere.

-

VISITA IL NOSTRO SHOWROOM!

Vieni a trovarci di persona e tocca con mano la qualità dei nostri prodotti!

Un nostro consulente sarà a tua completa disposizione per fornirti ogni informazione necessaria alla valutazione del prodotto più idoneo alle tue necessità.

-

VISITA IL NOSTRO SHOWROOM!

Vieni a trovarci di persona e tocca con mano la qualità dei nostri prodotti!

Un nostro consulente sarà a tua completa disposizione per fornirti ogni informazione necessaria alla valutazione del prodotto più idoneo alle tue necessità.

-

VISITA IL NOSTRO SHOWROOM!

Vieni a trovarci di persona e tocca con mano la qualità dei nostri prodotti!

Un nostro consulente sarà a tua completa disposizione per fornirti ogni informazione necessaria alla valutazione del prodotto più idoneo alle tue necessità.

-

VISITA IL NOSTRO SHOWROOM!

Vieni a trovarci di persona e tocca con mano la qualità dei nostri prodotti!

Un nostro consulente sarà a tua completa disposizione per fornirti ogni informazione necessaria alla valutazione del prodotto più idoneo alle tue necessità.

ULTIME NOVITA'

-

Emo Gruppioni: inaugurato l’ascensore

Il 18 maggio 2022 è giunta a lieto fine la storia di Emo Gruppioni, costretto per quindici anni all’interno della propria abitazione a causa della mancanza di un ascensore nel suo condominio.

-

Ascensori ed elevatori: confermati bonus e detrazioni fiscali

È stata approvata in via definitiva dal Senato la Legge di Bilancio e viene prorogato il Bonus del 75% per interventi volti al superamento delle barriere architettoniche da suddividere in 10 quote annuali.

-

Superamento barriere architettoniche: bonus fiscale al 75%

È stata approvata in via definitiva la Legge di Bilancio 2025 con una importante conferma in merito al superamento delle barriere architettoniche. È stata, infatti, confermata la norma che permette di recuperare il 75% della spesa per interventi di superamento barriere architettoniche.

-

Consulenze su barriere architettoniche a Bologna

Come affrontare il problema delle barriere architettoniche a Bologna?

Grazie all’esperienza maturata durante molti anni di attività nel settore, noi di ABITEL SRL siamo in grado di effettuare una corretta e precisa valutazione delle singole problematiche e indicarti la soluzione più idonea a seconda delle tue particolari necessità. -

Ascensori ed elevatori gratis con il bonus 110%

Con l’ultima versione del disegno di legge di Bilancio, è arrivata la tanto attesa proroga delle opzioni per la detrazione in fattura e la cessione del credito per tutti i bonus edilizi incluso il 110%.

-

Ascensori ed elevatori con “cessione del credito” e “detrazione in fattura”

Sono nuovamente operativi “cessione del credito” e “detrazione in fattura”. Dopo il termine dei bonus edilizi è stata ripristinata la facoltà per i beneficiari del bonus barriere architettoniche 75% di optare per lo detrazione in fattura in alternativa alla detrazione quinquennale dal reddito.

-

Ascensori: bonus ristrutturazioni

E se ti proponessimo un ascensore CON UNA DETRAZIONE IN FATTURA AL 75%?

-

Montascale o elevatore a Bologna?

Quali sono le soluzioni per rendere accessibile la tua casa?

Sempre più spesso si rende necessario rendere più accessibili e confortevoli le abitazioni per esigenze di abbattimento di barriere architettoniche o più semplicemente per avere maggiore comodità di movimento all’interno della propria casa. -

Montascale a Bologna

Fortunatamente negli anni si è avuta sempre una maggiore attenzione riguardo al delicato tema del superamento delle barriere architettoniche.

Ti potrebbe interessare anche...